La taxe d’apprentissage est un moyen permettant aux entreprises de financer leurs dépenses liées à l’apprentissage et aux formations professionnelles et technologiques.

Son montant se calcul sur la base des rémunérations versées par l’entreprise et son versement est accompagné de la Contribution Supplémentaire à l’Apprentissage (CSA) calculé sur la même base.

Qui est assujetti à cette taxe ?

La taxe d’apprentissage est due par toutes les entreprises soumises à l’IR ou à l’IS quel que soit leur statut.

En sont exonérés :

- les entreprises employant des apprentis et dont la base d’imposition ne dépasse pas 6 fois le Smic soit 106579,20€ pour la taxe due en 2018.

- Les sociétés civiles de moyens (SCM) lorsque leur activité n’est pas commerciale,

- Les personnes morales ayant pour objet exclusif l’enseignement,

- La personne physique et la société soumises au régime fiscal des sociétés de personnes exerçant des activités relevant des bénéfices non commerciaux (BNC – telles que les professions libérales, notamment)

- Les groupements d’employeurs composés d’agriculteurs ou de sociétés civiles agricoles bénéficiant eux-mêmes de l’éxonération

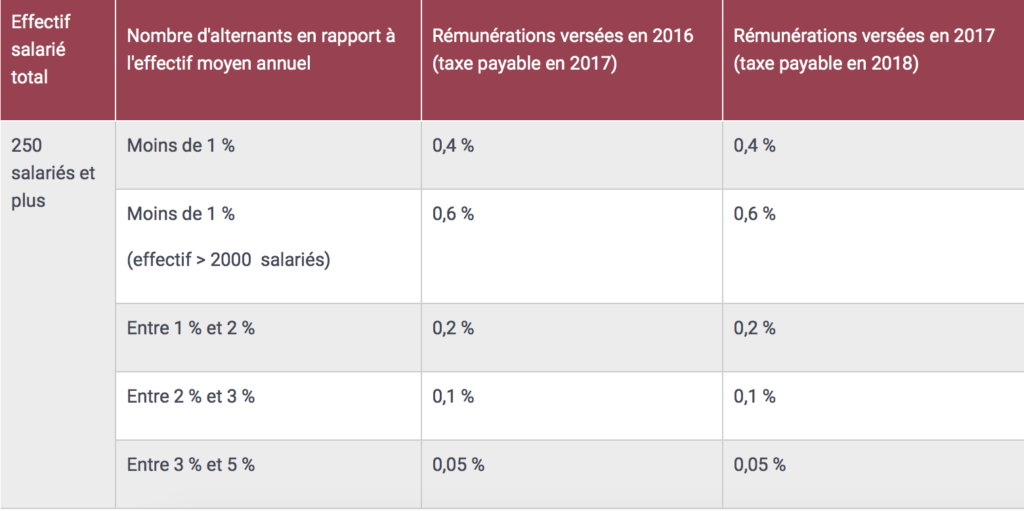

Concernant le CSA, seules les entreprises d’au moins 250 salariés et employant au moins 5% d’alternants, de VIE ou de jeunes bénéficiant d’une CIFRE, en sont redevables.

Moins l’entreprise emploie des jeunes en alternance, plus elle paie de contribution.

Quelle est la base de calcul ?

Le calcul de la taxe d’apprentissage et la CSA se basent sur la masse salariale de l’année précédente. Sont donc pris en compte les salaires, indemnités, primes, gratifications, cotisations salariales, …

Selon l’effectif de l’entreprise, les salaires des apprentis peuvent être exonérés totalement ou partiellement :

- jusqu’à 10 salariés : exonération totale,

- À partir de 11 salariés : exonération partielle.

Quels sont les taux ?

Le taux de la taxe d’apprentissage correspond à 0,68% de la masse salariale (0,44% en Alsace-Moselle).

Cette taxe comprend :

- une part générale de 51% constituant la FRA,

- Un quota d’apprentissage de 26% pour les CFA et SA,

- Un hors quota qui prend en compte les dépenses de formation hors apprentissage.

Concernant le taux de la CSA, le site du service public propose le tableau suivant :

Source : https://www.service-public.fr/professionnels-entreprises/vosdroits/F22574

Les dépenses déductibles de la taxe d’apprentissage

Certaines dépenses peuvent être déduites de la taxe d’apprentissage. Il s’agit :

- des frais de stage jusqu’à 3% de la taxe d’apprentissage,

- Du bonus des entreprises d’au moins 250 salariés embauchant plus de 5% (maximum 7%) d’alternants.

Comment en faire la déclaration ?

Si vous êtes redevable de la taxe d’apprentissage, il n’y a pas de déclaration spécifique à établir. Cette dernière se faisant au moyen de la Déclaration Sociale Nominative (DSN). Une fois par an, l’établissement doit remplir le bloc « assujettissement fiscal – S21.G00.44 ».

Quand a lieu le versement ?

L’entreprise assujettie doit acquitter la taxe d’apprentissage et le CSA avant le 1er mars de l’année suivant le versement des salaires concernés. Cette dernière a la possibilité de désigner les établissements d’enseignements qui seront bénéficiaires des sommes versées sauf dans le cas où un apprenti a été embauché sur l’année concernée.

Si l’entreprise n’effectue pas le paiement dans les temps, elle doit verser avant le 30 avril le montant de la taxe majoré de 100% (soit le double), auprès du service des impôts des entreprises.

Source : https://www.service-public.fr/professionnels-entreprises/vosdroits/F22574

Pour plus de renseignements, notre équipe sociale et plus particulièrement votre gestionnaire de paie, se tient à votre disposition. N’hésitez pas à nous contacter.